20 marca 2017 r., Prezydent podpisał ustawę z 9 marca br. o wymianie informacji podatkowych z innymi państwami (Dz.U. 2017 poz. 648, dalej: „Ustawa”). Jedną z kwestii, jakie ona reguluje jest m.in. wymiana informacji podatkowych o jednostkach wchodzących w skład grupy podmiotów (Country-by-Country Reporting: CBCR). Ustawa ta nie tylko przeniosła przepisy dotyczące CBCR z ustawy podatkowej, ale wprowadziła także szereg zmian w zakresie obowiązku jego składania, tj. przede wszystkim rozszerzyła zakres podmiotów zobowiązanych do jego przekazania.

Obowiązek przekazania informacji o grupie podmiotów był dotychczas uregulowany w art. 27 ust. 6 UPDOP i dotyczył podmiotów krajowych uznanych za podmioty powiązane na podstawie art. 11 ust. 1 pkt 1 i ust. 4 UPDOP, które:

- w świetle przepisów ustawy o rachunkowości uznawane są za jednostki dominujące i nie spełniają kryteriów dla uznania za jednostkę zależną,

- zgodnie z przepisami ustawy o rachunkowości konsolidują sprawozdanie finansowe,

- posiadają poza granicami Polski zagraniczny zakład lub jednostkę zależną, o której mowa w ustawie o rachunkowości,

- osiągnęły skonsolidowane przychody, zgodnie z przepisami ustawy o rachunkowości, na terenie Polski oraz poza jej granicami, przekraczające 750 mln EUR.

Podpisana 20 marca 2017 r. Ustawa nie tylko przeniosła przepisy dotyczące CBCR z ustawy podatkowej, ale wprowadziła także szereg zmian w zakresie obowiązku jego składania, tj. przede wszystkim rozszerzyła zakres podmiotów zobowiązanych do jego przekazania.

Tak jak miało to miejsce również przed wprowadzeniem Ustawy, do przekazania informacji o grupie podmiotów zobowiązana jest co do zasady, zgodnie z art. 83 ust. 1 Ustawy, jednostka dominująca posiadająca na terytorium Polski siedzibę lub zarząd.

Przekazuje ona drogą elektroniczną Szefowi Krajowej Administracji Skarbowej, w terminie 12 miesięcy od zakończenia sprawozdawczego roku obrotowego (roku, za który jest sporządzane roczne skonsolidowane sprawozdanie finansowe), CBCR przygotowany na podstawie urzędowego wzoru.

Jak wynika natomiast z wprowadzonego Ustawą art. 84 ust. 1, do składania Szefowi KAS informacji o grupie podmiotów zobowiązane są także jednostki inne niż jednostki dominujące, posiadające w Polsce zarząd lub siedzibę albo prowadzące w Polsce działalność jedynie przez zagraniczny zakład, w sytuacji gdy:

- jednostka dominująca nie ma obowiązku składania CBCR za dany rok obrotowy w państwie lub terytorium siedziby (zarządu), lub

- mimo zawarcia umowy o wymianie informacji podatkowych pomiędzy Polską a krajem lub terytorium siedziby (zarządu) jednostki dominującej nie zawarto, w terminie 12 miesięcy od dnia zakończenia roku obrotowego, kwalifikującej umowy pomiędzy właściwymi organami, lub

- państwo lub terytorium siedziby (zarządu) jednostki dominującej zawiesiło automatyczną wymianę informacji lub stale nie wywiązywało się z obowiązku przekazywania informacji stronie polskiej, pod warunkiem, iż jednostka dominująca została o tym powiadomiona (poprzez publikację w Biuletynie Informacji Publicznej).

Wystąpienie powyższych okoliczności skutkować będzie co do zasady obowiązkiem złożenia przez taką jednostkę CBCR w Polsce. W sytuacji jednak, gdy jednostka zobowiązana do złożenia informacji o grupie podmiotów nie otrzyma od jednostki dominującej wszystkich wymaganych danych, to zobowiązana będzie do powiadomienia o tym w CBCR i przekazania w nim tylko tych informacji, w posiadaniu których rzeczywiście jest.

Pomimo jednak spełnienia wyżej wymienionych przesłanek, zgodnie z art. 84 ust. 2 i 4 Ustawy, obowiązek składania CBCR nie wystąpi w sytuacji, gdy grupa wyznaczyła już w celu realizacji tego obowiązku inną jednostkę z grupy (z zastrzeżeniem spełnienia dodatkowych wskazanych w Ustawie warunków, m.in. zgromadzenia przez tę jednostkę wszystkich wymaganych danych).

Dodatkową powinnością wprowadzoną Ustawą jest obowiązek powiadomienia przez (polską) jednostkę wchodzącą w skład grupy podmiotów powiązanych, której skonsolidowane przychody przekroczyły 750 mln EUR, Szefa Krajowej Administracji Skarbowej (art. 86 ust. 1 Ustawy):

- o tym, że jest jednostką dominującą, jednostką raportującą, albo

- wskazania jednostki raportującej oraz państwa (terytorium), w którym złożony zostanie CBCR.

Terminem na dokonanie takiego powiadomienia jest z reguły ostatni dzień sprawozdawczego roku obrotowego danej grupy podmiotów. Jednakże zgodnie z przepisami przejściowymi, w odniesieniu do 2016 r., podmioty te są zobowiązane do powiadomienia Szefa Krajowej Administracji Skarbowej w terminie 10 miesięcy od zakończenia sprawozdawczego roku obrotowego, tj. do 31 października 2017 r. (zakładając, że rok obrotowy podatnika pokrywa się z rokiem kalendarzowym).

Warto również wspomnieć, że za niedopełnienie powyższych obowiązków, tj. zarówno za nieprzekazanie samego CBCR będąc jednostką dominującą albo wyznaczoną jednostką, jak i za niezłożenie powiadomienia będąc (polską) jednostką wchodzącą w skład grupy podmiotów powiązanych, której skonsolidowane przychody przekroczyły 750 mln EUR (art. 86 ust. 1 Ustawy), ustawodawca przewidział możliwość nałożenia na podmiot zobowiązany do dokonania ww. czynności, kary pieniężnej sięgającej nawet 1 mln PLN (art. 90 i art. 91 Ustawy).

Dodatkowo do Kodeksu karnego skarbowego (Dz.U. z 2016 r. poz. 2137 z późn. zm., dalej: „KKS”) wprowadzony został przepis umożliwiający nałożenie na osobę fizyczną działającą w imieniu lub interesie podatnika kary grzywny za złożenie przez nią nieprawdziwej informacji dla celów informacji o jednostkach wchodzących w skład grupy podmiotów (art. 80d KKS). Maksymalna wysokość takiej kary to ok. 6,4 mln PLN.

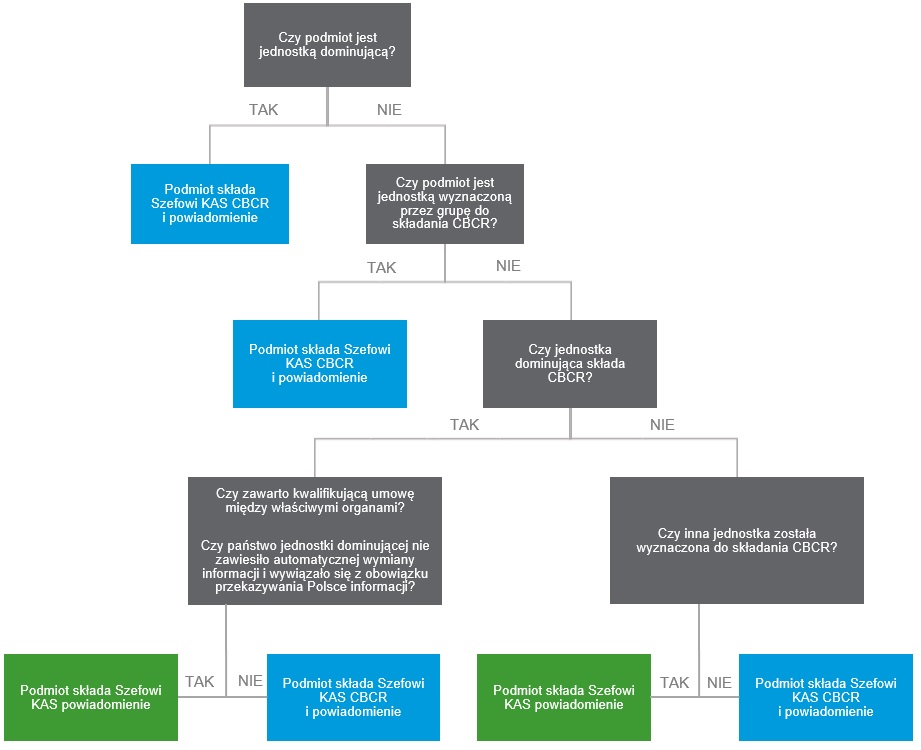

W celu ustalenia czy polski podmiot (jednostka posiadająca w Polsce zarząd, siedzibę lub zakład zagraniczny) jest zobowiązany do raportowania o jednostkach wchodzących w skład grupy, której skonsolidowane przychody przekroczyły 750 mln EUR, konieczne jest przeprowadzenie analizy, w której pomocny jest algorytm pokazany poniżej.

W razie jakichkolwiek pytań lub potrzeby omówienia tematu, gorąco zachęcamy do kontaktu z naszym ekspertem Tomaszem BEGEREM:

e-mail: ekspert@rsmpoland.pl

tel. +48 61 8515 766

fax +48 61 8515 786